ベトナムではたらくー4~外貨持ち出し~

Warning: Trying to access array offset on value of type bool in /home/hatabo/office-hatabo.site/public_html/wp/wp-content/plugins/wp-word-count/public/class-wpwc-public.php on line 123

ベトナムに入出国する際、現金5,000米ドル(または相当する外貨)(約555,000円)、もしくは1,500万ドン(約72,000円)以上を所持する場合は、税関に申告しなければならず、入国時に申告せず出国時にこれを超えて持ち出そうとして所持金を当局に没収されるケースがあるようです。セキュリティーチェックで引っ掛かり財布の中身を見せろか、いくら持っているかと訊かれておわりのこともあれば一枚一枚数えられた、顔立ち(中国系)や身なりで判断するようだ、120万円相当試してみたら大丈夫だった、一人当たりだから子供に持たせた、ベトナムはドルが少ないため上限をきめておりそれ以外の通貨には甘いなどまちまちのようです。持ち込み制限はなし。入国したときより多く持ち出すことを制限しているわけですね。現地法人で働き、給与・報酬を得て、あるいはそうでない場合でもまとまった現金をハンドキャリーで日本に持ち出すのは厳しいということになります。しかも提示した「入国時の税関申告書」を見ようともせず没収しようとする係官もいるとのこと。どの国にもお国の事情があるのです。

結局は振込。ベトナムから日本への銀行送金については特筆すべき問題はないような。ベトナムもカード社会で現金を持ち歩く時代ではないのですが、、、

2018.9

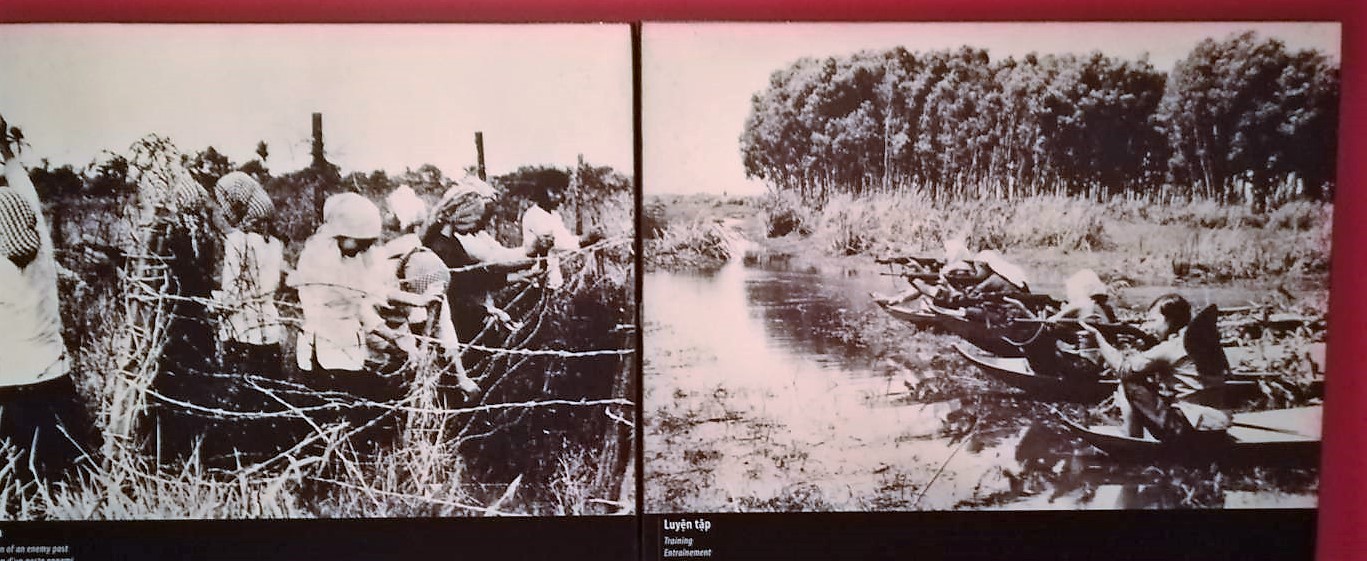

「ベトナム女性博物館」 2018

山口 北長門

山口 北長門